- Vàng đã thu thập đà tăng và tăng lên trên 2.700$ sau khi giảm trong hai tuần.

- Triển vọng kỹ thuật ngắn hạn cho thấy sự chuyển đổi sang xu hướng tăng.

- Dữ liệu lạm phát quan trọng từ Mỹ và các tiêu đề địa chính trị có thể tiếp tục ảnh hưởng đến giá Vàng.

Vàng (XAU/USD) đã đảo chiều sau khi ghi nhận các khoản lỗ lớn trong hai tuần liên tiếp và lấy lại mức 2.700$, được thúc đẩy bởi nhu cầu trú ẩn an toàn gia tăng do căng thẳng địa chính trị leo thang. Dữ liệu lạm phát quan trọng từ Mỹ và các tiêu đề xung quanh cuộc chiến Nga-Ukraine có thể ảnh hưởng đến định giá của Vàng vào tuần tới.

Vàng tận dụng dòng chảy ngại rủi ro

Vàng bắt đầu tuần với nền tảng vững chắc và tăng gần 2% vào thứ Hai, chấm dứt chuỗi giảm sáu ngày. Căng thẳng địa chính trị leo thang sau tin tức Tổng thống Mỹ Joe Biden cho phép Ukraine sử dụng vũ khí tầm xa mạnh mẽ của Mỹ để tấn công bên trong Nga đã cho phép Vàng tận dụng dòng chảy trú ẩn an toàn.

"Sự thay đổi này chủ yếu là do Nga triển khai binh lính mặt đất của Triều Tiên để bổ sung cho lực lượng của mình, một diễn biến đã gây lo ngại ở Washington và Kyiv," Reuters đưa tin, trích dẫn một quan chức Mỹ và một nguồn tin quen thuộc với quyết định này.

Đáp lại, Nga đã thông báo vào thứ Ba rằng họ đã cập nhật học thuyết hạt nhân của mình. Người phát ngôn Điện Kremlin Dmitry Peskov lưu ý rằng bất kỳ cuộc tấn công nào vào Nga bởi một quốc gia không có vũ khí hạt nhân với sự tham gia của một quốc gia có vũ khí hạt nhân sẽ được coi là một cuộc tấn công chung. Vàng duy trì đà tăng sau tin tức này và đóng cửa trong vùng tích cực. Trong bối cảnh không có các dữ liệu kinh tế vĩ mô có tác động lớn, XAU/USD đã kéo dài xu hướng tăng hàng tuần và tăng 0,7% vào thứ Tư.

Tổng thống Ukraine Volodymyr Zelenskiy cho biết vào thứ Năm rằng Nga đã sử dụng một loại tên lửa mới trong một cuộc tấn công vào Ukraine. Ông cho biết các chuyên gia đang tiến hành điều tra để xác định loại tên lửa nhưng cho biết thêm rằng tốc độ và độ cao cho thấy đó là một tên lửa đạn đạo liên lục địa. Khi cuộc xung đột Nga-Ukraine buộc các nhà đầu tư tránh xa các tài sản nhạy cảm với rủi ro, Vàng tiếp tục tăng cao vào thứ Năm và đạt mức cao nhất trong 10 ngày trên 2.670$.

XAU/USD kéo dài xu hướng tăng vào thứ Sáu và leo lên mức cao nhất trong hai tuần trên 2.700$. Nga được cho là đã xác định một căn cứ tên lửa của Mỹ ở Ba Lan là mục tiêu ưu tiên, làm dấy lên lo ngại về một cuộc khủng hoảng sâu sắc hơn giữa Nga và các quốc gia phương Tây. Cuối ngày, dữ liệu từ Mỹ cho thấy PMI tổng hợp của S&P Global đã tăng lên 55,3 trong ước tính sơ bộ của tháng 11 từ mức 54,1 trong tháng 10, cho thấy hoạt động kinh doanh trong khu vực tư nhân của Mỹ tiếp tục mở rộng với tốc độ nhanh chóng. Đánh giá các phát hiện của cuộc khảo sát, "triển vọng lãi suất thấp hơn và cách tiếp cận thân thiện với doanh nghiệp hơn từ chính quyền sắp tới đã thúc đẩy sự lạc quan lớn hơn, từ đó giúp thúc đẩy sản lượng và dòng đơn đặt hàng tăng cao hơn trong tháng 11," Chris Williamson, Nhà kinh tế trưởng tại S&P Global Market Intelligence cho biết. Vàng đã giảm xuống dưới 2.700$ với phản ứng ngay lập tức khi dữ liệu PMI tích cực giúp USD thu thập sức mạnh.

Các nhà đầu tư vàng chờ đợi dữ liệu lạm phát của Mỹ

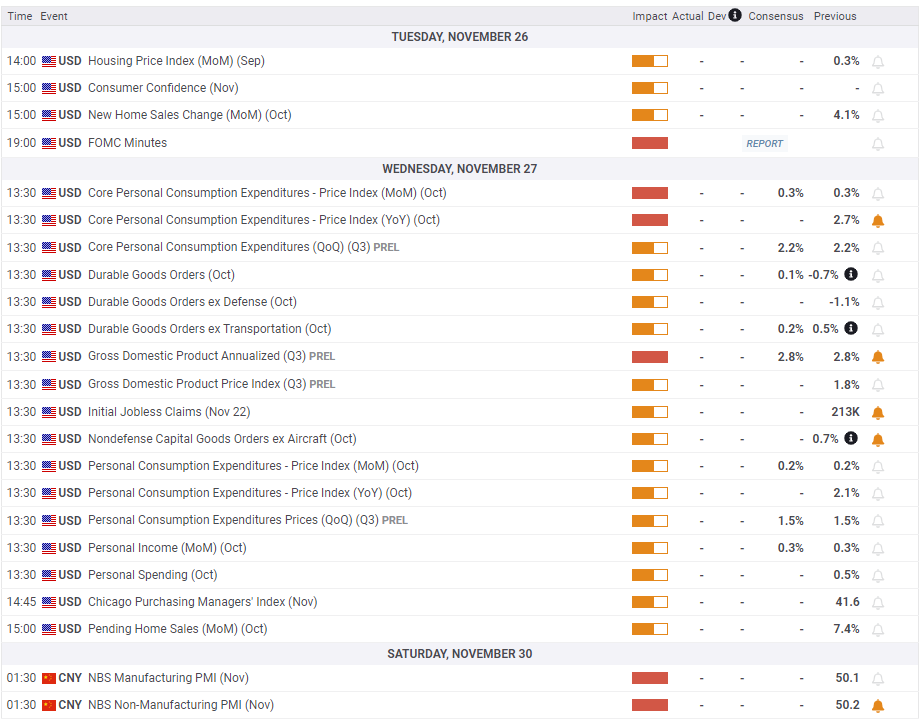

Lịch kinh tế sẽ có các dữ liệu quan trọng được công bố vào tuần tới nhưng hoạt động giao dịch có thể trở nên trầm lắng trong nửa cuối tuần, khi thị trường chứng khoán và trái phiếu ở Mỹ đóng cửa vào thứ Năm và hoạt động nửa ngày vào thứ Sáu để nghỉ lễ Tạ ơn.

Vào thứ Ba, Cục Dự trữ Liên bang (Fed) sẽ công bố biên bản cuộc họp chính sách tháng 9. Sau những bình luận thận trọng của Chủ tịch Fed Jerome Powell về việc nới lỏng chính sách hơn nữa vào đầu tháng, các nhà đầu tư đã bắt đầu đánh giá lại khả năng cắt giảm lãi suất thêm 25 điểm cơ bản (bps) vào tháng 12.

Theo Công cụ CME FedWatch, thị trường hiện đang định giá khoảng 40% khả năng Fed giữ nguyên lãi suất chính sách tại cuộc họp cuối cùng của năm. Nếu biên bản FOMC cho thấy các nhà hoạch định chính sách sẵn sàng chọn một đợt giảm lãi suất nữa vào năm 2024, phản ứng ngay lập tức có thể khiến USD chịu áp lực, mở ra cơ hội tăng giá tiếp theo cho XAU/USD. Mặt khác, Vàng có thể điều chỉnh giảm nếu công bố cho thấy các quan chức Fed muốn thấy thêm bằng chứng về giảm phát và/hoặc suy yếu trên thị trường lao động trước khi hạ lãi suất một lần nữa.

Cục Phân tích Kinh tế Mỹ (BEA) sẽ công bố các điều chỉnh đối với Tổng sản phẩm quốc nội (GDP) quý ba và dữ liệu Chỉ số giá chi tiêu tiêu dùng cá nhân (PCE) cho tháng 10, thước đo lạm phát ưa thích của Fed, vào thứ Tư.

Chỉ số giá PCE lõi hàng tháng, không bị biến dạng bởi các hiệu ứng cơ bản và không bao gồm giá thực phẩm và năng lượng biến động, có thể kích hoạt phản ứng thị trường ngắn hạn. Các nhà đầu tư kỳ vọng chỉ số giá PCE lõi hàng tháng sẽ tăng 0,3% trong tháng 10 để phù hợp với mức tăng của tháng 9. Một con số mạnh hơn dự báo có thể thúc đẩy USD với phản ứng ban đầu và kéo Vàng xuống thấp hơn. Ngược lại, một con số 0,2% hoặc thấp hơn có thể có tác động ngược lại đến hành động của XAU/USD.

Trong khi đó, các nhà đầu tư sẽ tiếp tục xem xét các diễn biến xung quanh cuộc xung đột Nga-Ukraine. Việc giảm căng thẳng địa chính trị có thể kích hoạt một đợt điều chỉnh giảm mạnh trong XAU/USD.

Triển vọng kỹ thuật của Vàng

Chỉ báo sức mạnh tương đối (RSI) trên biểu đồ hàng ngày đã phục hồi trên 50 và Vàng đóng cửa tuần trên các đường trung bình động giản đơn (SMA) 20 ngày và 50 ngày, làm nổi bật sự tích lũy đà tăng.

Ở phía tăng, 2.750$ (kháng cự tĩnh) là mức kháng cự ngay lập tức trước 2.790$ (mức tĩnh) và 2.800$ (mức tròn). Nhìn về phía nam, khu vực hỗ trợ đầu tiên có thể được phát hiện ở mức 2.680$-2.670$ (SMA 20 ngày, SMA 50 ngày, Fibonacci 23,6% thoái lui của xu hướng tăng từ tháng 6) trước 2.600$ (Fibonacci 38,2% thoái lui) và 2.560$ (SMA 100 ngày).

Risk sentiment FAQs

Trong thế giới thuật ngữ tài chính, hai thuật ngữ được sử dụng rộng rãi là “ưa rủi ro” và “ngại rủi ro” dùng để chỉ mức độ rủi ro mà các nhà đầu tư sẵn sàng chấp nhận trong giai đoạn được tham chiếu. Trong thị trường “ưa rủi ro”, các nhà đầu tư lạc quan về tương lai và sẵn sàng mua các tài sản rủi ro hơn. Trong thị trường “ngại rủi ro”, các nhà đầu tư bắt đầu “giao dịch an toàn” vì họ lo lắng về tương lai, và do đó mua các tài sản ít rủi ro hơn nhưng chắc chắn mang lại lợi nhuận hơn, ngay cả khi lợi nhuận tương đối khiêm tốn.

Thông thường, trong giai đoạn “ưa rủi ro”, thị trường chứng khoán sẽ tăng, hầu hết các mặt hàng – ngoại trừ Vàng – cũng sẽ tăng giá trị, vì chúng được hưởng lợi từ triển vọng tăng trưởng tích cực. Tiền tệ của các quốc gia là nước xuất khẩu hàng hóa lớn sẽ tăng giá do nhu cầu tăng và Tiền điện tử tăng. Trong thị trường “ngại rủi ro”, Trái phiếu tăng giá – đặc biệt là Trái phiếu chính phủ lớn – Vàng tỏa sáng và các loại tiền tệ trú ẩn an toàn như Yên Nhật, Franc Thụy Sĩ và Đô la Mỹ đều được hưởng lợi.

Đô la Úc (AUD), Đô la Canada (CAD), Đô la New Zealand (NZD) và các đồng tiền FX nhỏ như Rúp (RUB) và Rand Nam Phi (ZAR), tất cả đều có xu hướng tăng trên các thị trường “rủi ro”. Điều này là do nền kinh tế của các loại tiền tệ này phụ thuộc rất nhiều vào xuất khẩu hàng hóa để tăng trưởng và giá hàng hóa có xu hướng tăng trong các giai đoạn rủi ro. Điều này là do các nhà đầu tư dự đoán nhu cầu về nguyên liệu thô sẽ tăng cao hơn trong tương lai do hoạt động kinh tế gia tăng.

Các loại tiền tệ chính có xu hướng tăng trong thời kỳ “rủi ro” là Đô la Mỹ (USD), Yên Nhật (JPY) và Franc Thụy Sĩ (CHF). Đô la Mỹ, vì đây là đồng tiền dự trữ của thế giới và vì trong thời kỳ khủng hoảng, các nhà đầu tư mua nợ chính phủ Hoa Kỳ, được coi là an toàn vì nền kinh tế lớn nhất thế giới khó có khả năng vỡ nợ. Đồng yên, do nhu cầu trái phiếu chính phủ Nhật Bản tăng, vì một tỷ lệ lớn được nắm giữ bởi các nhà đầu tư trong nước, những người không có khả năng bán tháo chúng - ngay cả trong khủng hoảng. Franc Thụy Sĩ, vì luật ngân hàng nghiêm ngặt của Thụy Sĩ cung cấp cho các nhà đầu tư sự bảo vệ vốn được tăng cường.

Thông tin trên các trang này chứa các tuyên bố mang tính chất dự báo về tương lai và chứa đựng sự rủi ro và không chắc chắn. Các thị trường và công cụ được mô tả trên trang này chỉ dành cho mục đích thông tin và không phải là các khuyến nghị về việc mua hoặc bán các tài sản này. Bạn nên tự nghiên cứu kỹ lưỡng trước khi đưa ra bất kỳ quyết định đầu tư nào. FXStreet không đảm bảo rằng thông tin này không có lỗi, sai sót hoặc sai sót trọng yếu. FXStreet cũng không đảm bảo rằng thông tin này có tính chất kịp thời. Việc đầu tư vào các thị trường mở chứa đựng nhiều rủi ro, bao gồm việc mất tất cả hoặc một phần khoản đầu tư của bạn cũng như sự đau khổ về cảm xúc. Tất cả các rủi ro, tổn thất và chi phí liên quan đến đầu tư, bao gồm việc mất toàn bộ vốn đầu tư, thuộc trách nhiệm của bạn. Các quan điểm và ý kiến thể hiện trong bài viết này là của các tác giả và không nhất thiết phản ánh chính sách hoặc quan điểm chính thức của FXStreet cũng như các nhà quảng cáo của nó. Tác giả sẽ không chịu trách nhiệm về thông tin được tìm thấy ở cuối các liên kết được đăng trên trang này.

Nếu không được đề cập rõ ràng trong nội dung bài viết, tại thời điểm viết bài, tác giả không nắm giữ vị thế nào đối với bất kỳ cổ phiếu nào được đề cập trong bài viết này và không có quan hệ kinh doanh với bất kỳ công ty nào được đề cập. Tác giả không nhận được tiền công cho việc viết bài này, ngoài từ FXStreet.

FXStreet và tác giả không cung cấp các đề xuất được cá nhân hóa. Tác giả không cam đoan về tính chính xác, đầy đủ hoặc phù hợp của thông tin này. FXStreet và tác giả sẽ không chịu trách nhiệm về bất kỳ sai sót, thiếu sót hoặc bất kỳ tổn thất, thương tích hoặc thiệt hại nào phát sinh từ thông tin này và việc hiển thị hoặc sử dụng thông tin này. Ngoại trừ các lỗi và thiếu sót.

Tác giả và FXStreet không phải là các cố vấn đầu tư đã đăng ký và không có nội dung nào trong bài viết này nhằm mục đích tư vấn đầu tư.

Đề xuất của biên tập viên

ĐỀ XUẤT CỦA BIÊN TẬP VIÊN

NZD/USD giảm xuống gần 0,5800 do tâm lý ôn hòa xung quanh triển vọng chính sách của RBNZ

NZD/USD kéo dài chuỗi giảm trong ngày thứ ba liên tiếp, quanh mức 0,5830 trong phiên giao dịch châu Âu vào thứ sáu. Sự sụt giảm này của cặp NZD/USD là do kỳ vọng ngày càng tăng rằng Ngân hàng Dự trữ New Zealand (RBNZ) có thể cắt giảm lãi suất mạnh vào tuần tới.

Dẫn đầu thị trường với Bảng tỷ giá của FXStreet

Không cần lãng phí thời gian với việc so sánh tỷ giá từ nhiều bên trung gian. Tất cả các thông tin được tập hợp ở cùng một nơi tại đây. Sử dụng các bảng lãi suất liên ngân hàng được cập nhật theo thời gian thực của chúng tôi để theo dõi tỷ giá của hơn 1.600 tài sản trên các thị trường khác nhau, bao gồm ngoại hối, hàng hóa và sàn giao dịch chứng khoán.

Forex hôm nay: Đô la Mỹ tăng cao hơn khi trọng tâm chú ý là dữ liệu Chỉ số người quản trị mua hàng (PMI)

Sau đây là những thông tin bạn cần biết vào thứ Sáu, ngày 22 tháng 11:

Dự báo giá USD/JPY: Phạm vi vẫn giữ nguyên khi các giao dịch chờ lộ trình tăng lãi suất rõ ràng của BoJ

Cặp USD/JPY dao động giữa mức tăng nhẹ/mức giảm nhỏ trong nửa đầu phiên giao dịch châu Âu vào thứ Sáu và vẫn bị giới hạn trong phạm vi quen thuộc. Khi các nhà đầu tư nhìn xa hơn việc công bố số liệu lạm phát tiêu dùng mới nhất từ Nhật Bản, sự không chắc chắn liên quan đến kế hoạch tăng lãi suất của Ngân hàng trung ương Nhật Bản (BoJ) và tâm lý thị trường lạc quan làm suy yếu Yên Nhật (JPY). Điều này, cùng với việc kéo dài đợt tăng giá của Đô la Mỹ (USD) sau cuộc bầu cử ở Mỹ, đóng vai trò là động lực thúc

Giao dịch theo các sự kiện với Lịch kinh tế cập nhật nhất

Nhận tin tức về những sự kiện mới nhất đang diễn ra trên thị trường ngoại hối, từ các sự kiện kinh tế hiện tại đến các chỉ số kinh tế, với công cụ lịch kinh tế của chúng tôi. Lịch kinh tế của chúng tôi bao gồm hơn 1000 sự kiện trên khắp thế giới.